Por: Fernando Prado y Natalia Arenzana

Los bancos no tienen buena reputación en México. Así de cruda es la principal conclusión que se extrae del estudio RepCore® Banca 2024, realizado por la firma internacional Reputation Lab.

A partir de una consulta directa a una muestra representativa de la población en 15 mercados iberoamericanos (más de ocho mil seiscientas personas), se ha realizado un diagnóstico de la reputación en este relevante grupo de interés de 87 bancos, los mayores por volumen de activos gestionados en cada mercado, a partir del cual se han extraído conclusiones sobre la situación del sector. Ya les avanzamos que en general no es buena.

Esto son malas noticias: la reputación entendida como los sentimientos de admiración, respeto y confianza a que es acreedora una empresa (o un país, o una persona), es un escudo que hace a las corporaciones menos vulnerables a las noticias negativas -algo esencial en este entorno de las fake news y otros horrores- o las cruzadas regulatorias emprendidas por los gobiernos para castigar a las empresas que no han sabido preservar su licencia social para operar.

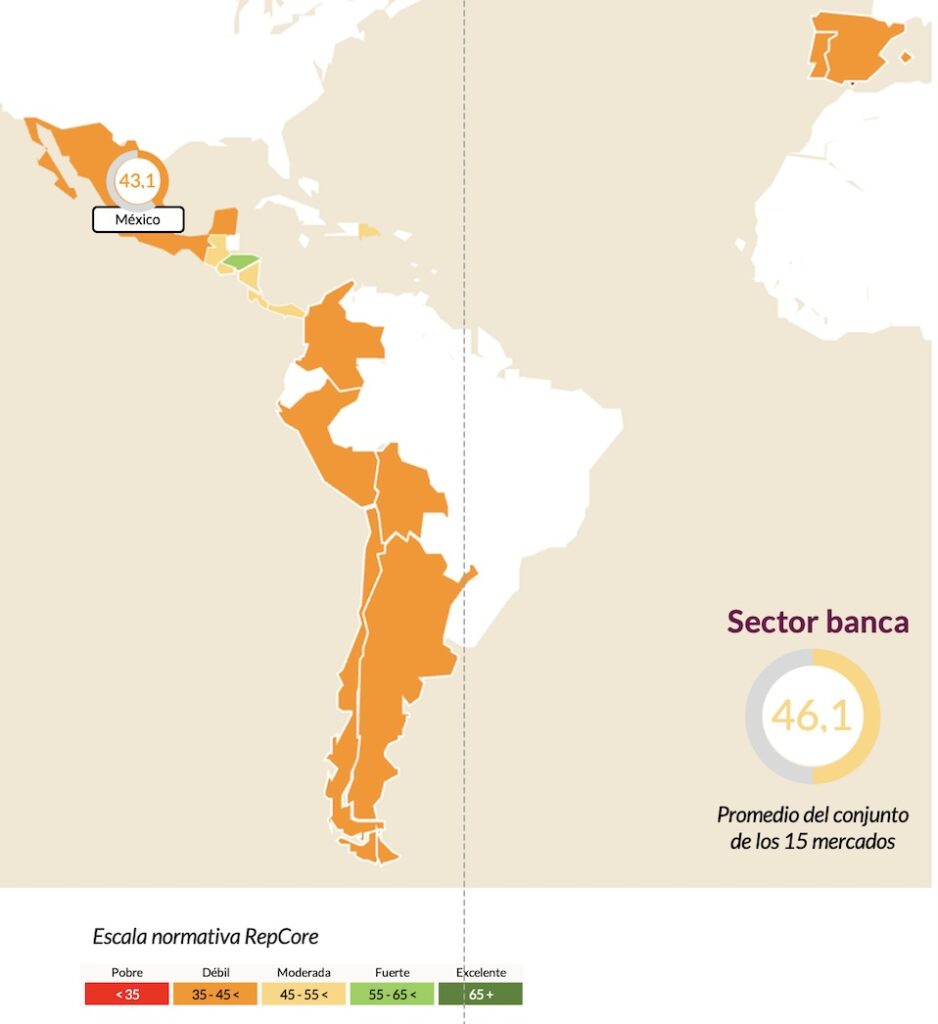

Centrémonos de nuevo en México. Como decíamos, la reputación del sector diagnosticada a partir de las reputaciones de los mayores bancos del país es débil según la escala normativa de Reputation Lab, ya que el indicador global se queda en 43,1 puntos sobre 100. Vamos, un suspenso de los de toda la vida.

Pero, por si a alguno le pudiera servir de consuelo, no es muy diferente a lo que encontramos en la mayor parte de los países de nuestro entorno cultural. La reputación media del sector en los 15 países analizados es de 46,1 puntos, sólo tres por encima de México, aunque ya alcanza el rango de lo que se considera una reputación moderada. Un aprobado raso.

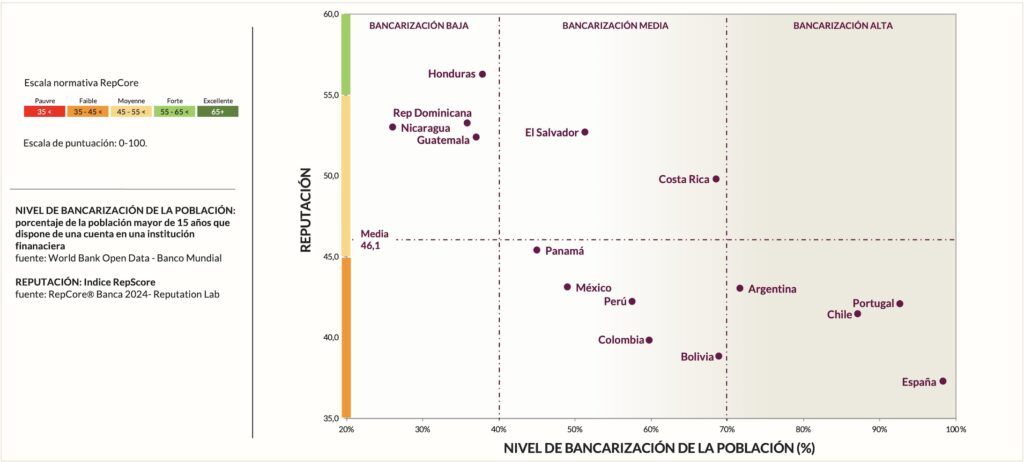

Curiosamente es en los países con niveles más altos de bancarización y mercados más maduros donde los bancos son peor percibidos por unos consumidores cada vez más críticos y exigentes, mientras que en los países con niveles de bancarización más bajos y todavía mucho trabajo por hacer en materia de inclusión y educación financiera es donde paradójicamente los bancos son más admirados por la población. Ejemplos de estos extremos son España y Honduras. Con un nivel de bancarización superior al 98% según el Banco Mundial, España es el país donde los bancos tienen una peor reputación entre la opinión pública (la media es de 37,3 puntos en el rango débil). Por el contrario, Honduras, con un grado de bancarización inferior al 40% de la población según la misma fuente, es el único mercado donde el sector alcanza una reputación en el rango fuerte, con un indicador por encima de los 55 puntos. De aquí podemos concluir que se puede ser un banco y tener una buena reputación.

Como ya comentábamos anteriormente, la principal consecuencia del bajo nivel de reputación del sector es el menor apoyo que reciben los bancos de sus grupos de interés. En la economía de la reputación en la que estamos inmersos, los comportamientos de los grupos de interés están condicionados por su percepción de las empresas. El sector banca no es una excepción: existe una elevada correlación entre la reputación de los bancos y las actitudes de apoyo de los consumidores, que serán más proclives a recomendar, contratar productos, invertir o trabajar en aquellas entidades que más admiren y respeten.

La pregunta que cabría hacerse ahora es cuál es la razón que subyace a esa reputación débil de los bancos. Aunque podemos buscar muchas razones, todo se resume a una: no cumplir las expectativas del público, probablemente por no entender cuáles son o simplemente no querer o poder atenderlas.

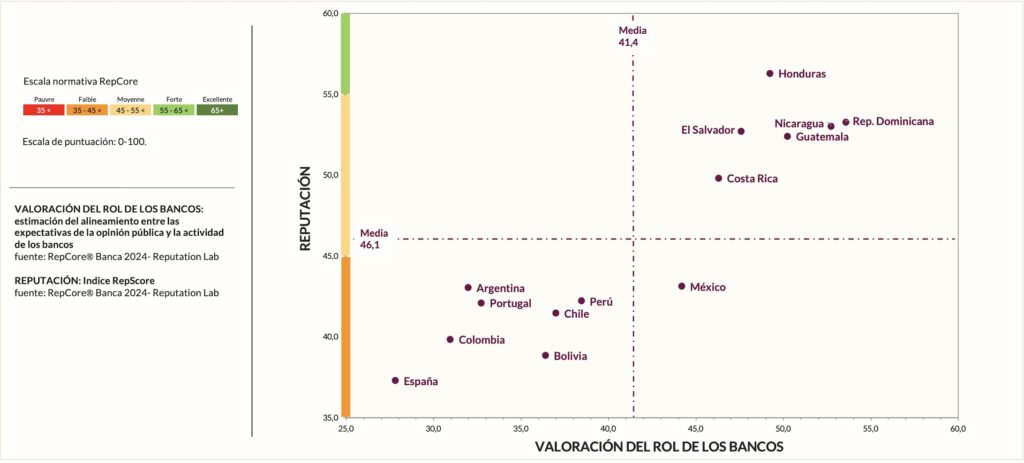

Consultados los consumidores sobre el rol de los bancos en la sociedad espontáneamente declaran que su papel primordial es ofrecer financiación a las personas y las empresas, apoyar el emprendimiento, y ayudar a las familias y a los jóvenes en sus proyectos de vida, empezando por la vivienda. En segundo lugar, esperan que tengan un impacto social positivo y ayuden a las personas desfavorecidas. En tercer lugar, se requiere de ellos una contribución a la educación financiera para enseñar a la gente a manejar sus finanzas: ahorro y endeudamiento. Por último, se reconoce su importancia para el engranaje económico del país, conectando a ahorradores y emprendedores de una manera segura, siendo un pilar necesario para sustentar el desarrollo y el crecimiento.

Sin embargo, la valoración de los consumidores sobre el grado de cumplimiento de este rol asignado tiene importantes diferencias entre países. Los mercados donde la opinión pública percibe que los bancos cumplen con este rol social que les asigna, son también aquellos en que sus indicadores de reputación son más altos. Por el contrario, aquellos en los que no se cumple con las expectativas registran indicadores de reputación más bajos. Y, ¿dónde está México? De nuevo en la media regional, aunque ligeramente por encima.

Pero, entonces ¿qué está pasando? Siendo un país con un nivel de bancarización medio según el Banco Mundial y dado que a ojos de los mexicanos el sector cumple medianamente con su rol, ¿por qué no tiene una mejor reputación? El sector bancario mexicano presenta debilidades en la percepción sobre atributos de gran importancia para los consumidores que deberían convertirse en prioridades de actuación para esta industria en su conjunto. Especialmente nos referimos a las percepciones negativas en “acceso al crédito”, “apoyo al emprendimiento” y “compromiso con el desarrollo del país”.

En el lado positivo, los principales bancos que operan en México son bien percibidos en otras variables relevantes como la “trayectoria” y la “amplia presencia en el país”, el “desarrollo tecnológico” y la “internacionalidad”, que podrían ser fortalezas sobre las que anclar el posicionamiento del sector.

Es relevante constatar que las dimensiones de la reputación vinculadas con la sostenibilidad, o si prefieren, con los criterios ASG, tienen una gran importancia tanto en México como en el resto del continente, explicando aproximadamente el 48% de la reputación de los bancos. La parte social queda muy bien reflejada en las expectativas de los consumidores con la gran importancia otorgada a las anteriormente mencionadas variables de compromiso con el desarrollo del país, acceso al crédito, educación financiera y apoyo al emprendimiento; la gobernanza también es instrumental, sobre todo el asesoramiento responsable (apoyar a cada cliente según sus propias necesidades y no las prioridades comerciales del banco). Pero, la parte medioambiental se queda más coja, siendo su peso en la construcción de la reputación mucho más bajo para la banca que para otros sectores empresariales.

Los consumidores no parecen tener muy claro cómo los bancos contribuyen a la protección del medioambiente y la lucha contra el cambio climático: se centran espontáneamente en temas un tanto anecdóticos o más cercanos a su día a día, como la reducción del uso de papel, el apoyo al reciclaje o las donaciones a iniciativas medioambientales lideradas por ONGs. Son pocos los que mencionan la financiación responsable, para descargo de muchas entidades que han presumido de contribuir al cuidado del medioambiente por poner bombillas LED en sus sucursales, consiguiendo de paso ahorrar en la factura de electricidad. En general los consumidores no establecen una conexión entre la necesidad de financiación de los proyectos empresariales o institucionales con impacto positivo o negativo en el medioambiente y la oportunidad de los bancos de ofrecerla o negarla. Prácticamente ningún entrevistado llega a la conclusión de que aplicando un filtro medioambiental en su proceso de decisión para la concesión de créditos (por ejemplo, no financiando proyectos relacionados con los combustibles fósiles), los bancos tendrían un impacto infinitamente mayor en la lucha contra el cambio climático que las medidas mencionadas de reducir el uso de papel o usarlo reciclado, utilizar bombillas de bajo consumo o poner paneles solares en las sucursales… Esta conclusión sugiere que existe una oportunidad para divulgar el rol instrumental de los bancos en el cuidado del medioambiente como agentes positivos de cambio en la sociedad. Queda por saber si están dispuestos a aceptar el compromiso que esto conlleva.

Los bancos deberían trabajar en entender y satisfacer las expectativas que de ellos tiene la sociedad, pues al no ser capaces de lograrlo están perdiendo la credibilidad entre los consumidores, cada vez menos dispuestos a concederles el beneficio de la duda cuando escuchan una noticia negativa que les afecta.

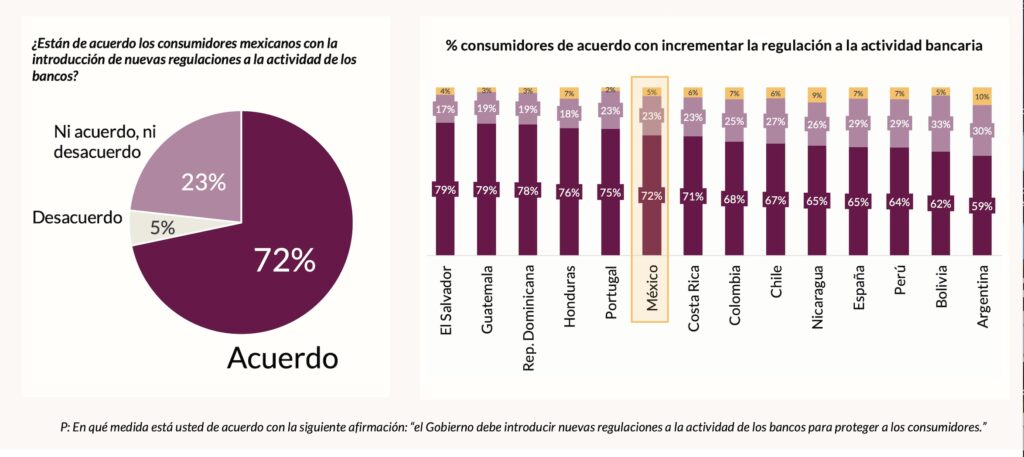

La débil reputación del sector bancario le hace vulnerable no sólo a los comportamientos negativos de clientes y potenciales clientes, sino también como señalábamos inicialmente a una mayor regulación por parte de las autoridades. Una gran mayoría de los entrevistados en todos los países del estudio se siente vulnerable ante los bancos y estaría conforme con una mayor regulación del sector para proteger a los consumidores; en el caso de México para dar cifras, el 72% de los mexicanos se muestra totalmente de acuerdo con la implantación de nuevas medidas regulatorias. Este porcentaje de aprobación es menor cuando se pregunta directamente por la introducción de impuestos adicionales para gravar sus beneficios, pero siguen siendo más numerosos los partidarios de esta fiscalidad especial que los detractores: en México el 45% de la población se muestra favorable a esos impuestos especiales y sólo un 18% se pronuncia en contra. Recordemos para terminar, que el país del estudio donde los bancos tienen peor reputación es España, y no es de extrañar que hace dos años su Gobierno decidió gravar sus beneficios con impuestos especiales. Pues eso, siguiendo el refranero popular, cuando las barbas de tu vecino veas pelar, pon las tuyas a remojar…

Natalia Arenzana Arias y Fernando Prado Abuín (Socios de Reputation Lab).

Natalia Arenzana es una experta en investigación científica y marketing, con experiencia en empresas como Lilly, Havas Media, y Reputation Institute. Ha liderado proyectos de innovación en comunicación y branding, y es cofundadora de Reputation Lab, especializada en gestión de marcas y reputación.

Fernando Prado es un destacado experto internacional en gestión de reputación y marca, co-creador de herramientas como RepTrak ® y RepCore ®. Ha asesorado a importantes empresas y gobiernos en España, América Latina y a nivel global, y ha sido premiado por sus investigaciones y estrategias en reputación y sostenibilidad. Anteriormente, dirigió el Reputation Institute en España y América Latina y ocupó cargos estratégicos en el Grupo WPP.