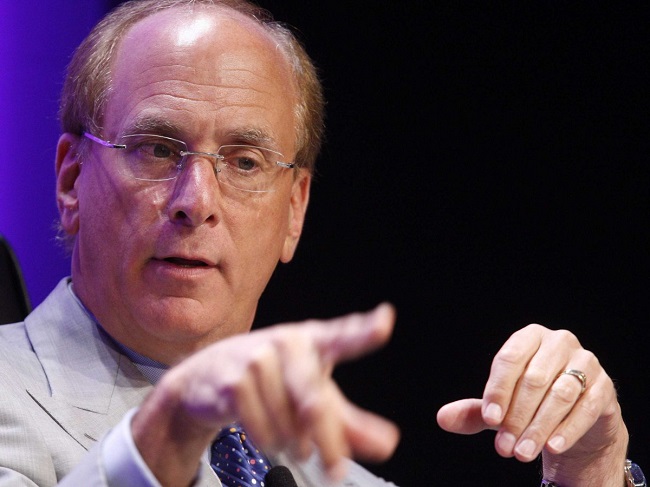

Es muy posible que el lector hay oído nombrar a la empresa de gestión de fondos de inversión BlackRock, cuyo Fundador, Consejero Delegado y Presidente del Consejo, Lawrence D. Fink, envió una carta abierta a sus homólogos de las mayores empresas cotizadas, a comienzos del 2018, excitando a las empresas a enfrentar su responsabilidad ante la sociedad (A Sense of Purpose). La carta fue muy laudada y reproducida en muchos medios, no sólo los que se especializan en la responsabilidad social de las empresas. El más alto cargo de la gestora de fondos más grande del mundo, conocida por el énfasis en beneficios financieros, instaba a las empresas a ser más responsables. Una frase ha dado la vuelta al mundo:

“Las expectativas del público sobre su empresa nunca han sido tan grandes. La sociedad demanda que las empresas cotizadas y no cotizadas sirvan un propósito social. Para prosperar en el tiempo, cada empresa no solo debe producir rendimientos financieros, sino que debe demostrar además que hace una contribución positiva a la sociedad. Las empresas deben beneficiar a todos sus stakeholders, incluyendo los accionistas, empleados, clientes y las comunidades en que operan”………… “Sin un sentido de propósito, ninguna empresa, cotizada o no, puede lograr su potencial total. Al final perderá su licencia para operar de parte de stakeholders clave. Sucumbirá a las presiones cortoplacistas de distribuir ganancias y en el proceso sacrificará inversiones en el desarrollo del personal, innovación y en capital necesarias para el crecimiento en el largo plazo.”(énfasis añadido).

Ningún libro de texto sobre responsabilidad social de la empresa lo podría expresar mejor. Aquella frase se convertirá en la otra cara de la moneda de la repetidísima frase (fuera de contexto [1] ) de Milton Friedman:

“El negocio de los negocios es hacer negocios. No hacen falta disculpas”.

La carta ha tenido un gran impacto mediático, pero ¿tendrá impacto real? Por lo pronto ha puesto el tema en la mente de muchos dirigentes y dado el poder de influencia de BlackRock podría esperarse impacto real. Muchos medios la citaron, pero ha habido muy poco análisis de las implicaciones prácticas de la carta, sobre toda para la misma BlackRock. Pero como es común en estos casos los medios se limitan a citar, sin analizar lo que comentan. [2]

Pero es importante analizar más a fondo la realidad, en tres consideraciones:

- Poder de influencia: BlackRock es el más grande inversionista del mundopor lo que las palabras de su Consejero Delegado pueden tener efecto en la opinión publica en general y en los directivos empresariales en particular. En principio, estos últimos no deberían querer tenerlo en contra ya que sus fondos de BlackRock poseen porcentajes significativos del capital de muchas empresas y en algunas son el mayor accionista. Para ponerlo en contexto podemos recordar que los activos que gestiona BlackRock son de US$6.000.000 millones, lo que es casi cinco veces la capitalización de la totalidad de las empresas que cotizan en los mercados bursátiles de España, que ascienden a US$1.300.000 millones, y cinco veces la capitalización de todas las bolsas de América Latina (cifra semejante a España). Como si BlackRock poseyese cinco veces todas las empresas cotizadas en España o en América Latina, o dos veces y media todas ellas.

- Limitado poder de actuación: Tanto BlackRock como Vanguard, el segundo gestor más grande de fondos de inversión, son inversionistas pasivos, sus fondos reproducen diferentes partes del mercado de valores, adquiriendo acciones de todas las empresas integrantes del sector correspondiente. Solo compran o venden acciones cuando cambian las empresas integrantes (muy pocas veces) o cambian sus proporciones en el índice (no son grandes cambios es un rebalance). Por, ejemplo el fondo que reproduce el índice del S&P 500 posee todas las 500 acciones que lo integran, en las mismas proporciones (en función del valor de mercado de cada acción) que se encuentran en el índice. Otro fondo puede reproducir el índice Russell 2000 o el FTSE 100, que contienen todas las acciones en las mismas proporciones.

¿Por qué es esto importante? Porque por estrategia de inversión no pueden decidir dejar de invertir en empresas individuales, debe poseerlas todas las del índice correspondiente aunque sean irresponsables.

Por mucho que el Sr. Fink exprese interés en el propósito de las empresas de servir a la sociedad sus fondos poseen empresas que producen armas, tabaco, alcohol, apuestas, intensivas en impactos negativos sobre el cambio climático, etc. y acciones de las instituciones financieras que las financian, además de otras empresas irresponsables. Podrían ofrecer fondos especializados en empresas responsables, pero no lo hacen, son gestores de fondos de índices generales, no de índices para inversionistas socialmente responsables (ver Todo lo que necesitas saber sobre la Inversión Socialmente Responsable en cinco respuestas). Después de la carta BlackRock anunció que esperaba ofrecer fondos nuevos que excluyeran fabricantes y vendedores de armas. Con estos fondos nuevos no tienen que vender acciones de empresas irresponsables, sencillamente no las compran con los nuevos recursos que los inversionistas le encomiendan. Pero las siguen poseyendo en los demás fondos de inversión.

- No usan el limitado poder que tienen. Aun cuando no puedan dejar de invertir en empresas irresponsables, por lo menos pueden tratar de influenciar las decisiones de sus Consejos y de sus dirigentes ya que por su gran magnitud poseen porcentajes significativos de muchas empresas, aun cuando no tienen el poder de amenazar con vender las acciones. Para un fondo de tal envergadura el mensaje de están vendiendo acciones de una empresa por irresponsable sería de gran impacto. Pero no lo hacen por lo que comentábamos arriba, además de que sería financieramente suicida ya que al hacer el anuncio caería el precio de esas acciones, que poseen, perjudicándose a sí mismo. Aparte de que no es factible hacerlo en un corto plazo ya que la magnitud de acciones que deberían colocar en el mercado también afectaría negativamente el precio. No tienen interés en mover el bote ya que se pueden caer al agua.

Una de las modalidades más efectivas de ejercer su poder de influencia es a través de sus votos sobre proposiciones sometidas a las Asambleas Generales de Accionistas, AGA. Pero lo hacen muy poco. Su estrategia es usar esto como último recurso cuando las conversaciones privadas no han surtido efecto, aunque esto puede parecer mas bien una excusa. Prefieren usar el poder de persuasión, tratando de influenciar las decisiones de las empresas que poseen a través del diálogo, lo cual hacen continuamente, con más de 1.000 empresas, lo que no afecta negativamente el precio de las acciones que poseen. La mayoría de los gestores de fondos de inversión tienen un involucramiento mucho más activo que BlackRock. Uno de sus pocos casos de involucramiento directo ha sido con Exxon cuando pidieron abolir la política de esta empresa de que los miembros independientes del Consejo no podían hablar con los accionistas (con Mr. Fink, por ejemplo) y el caso en que votaron a favor de una resolución en la AGA para pedir mejor y mayor información sobre su impacto en el cambio climático, que fue aprobada y dio lugar a que a principios del 2018 Exxon publicara un informe sobre el tema. Pero esto es más la excepción que la regla. Hasta mediados del 2017 había votado en contra de 14 resoluciones semejantes en empresas de combustibles fósiles y solo a favor en 2 casos, incluyendo Exxon.

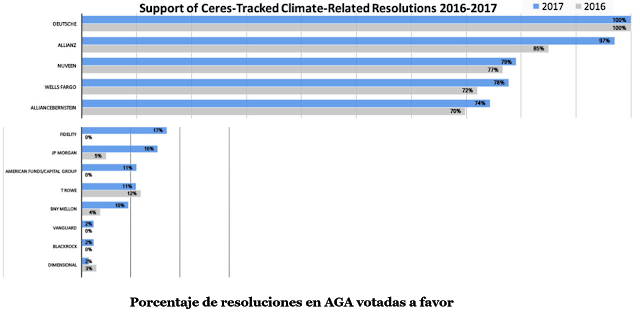

En el siguiente gráfico se puede observar que BlackRock y Vanguard, los mas grandes son los menos activos, sólo en el 2% de los casos han votado a favor de resoluciones sobre cambio climático (se ha abstenido en muchas otras). [3] [4]

Es de esperar que después del impacto mediático que ha tenido la carta, las denuncias de algunas instituciones sobre su tibieza en las resoluciones en las AGA y la actualización de sus políticas de votación sobre la propuestas en las AGA intensifique su activismo en responsabilidad empresarial.

En resumen

BlackRock propugna la responsabilidad de las empresas de contribuir al mejoramiento de la sociedad y del medio ambiente, pero sus acciones reflejan solo parcialmente esas declaraciones, parece como si esperase que las empresas cambien sus estrategias y gestión por voluntad propia, basado en sus exhortaciones. No utiliza todo el poder que tiene para contribuir a ese mejoramiento que le pide a otros. Quizás teme el impacto sobre el valor de sus inversiones. Parece ser hipocresía por no decir greenwashing.

[1] Pero no se cita que también dijo: “La responsabilidad del ejecutivo es manejar los negocios de acuerdo a sus (de los accionistas) deseos, que generalmente es ganar tanto dinero como sea posible, cumpliendo con las reglas básicas de la sociedad, tanto las establecidas en las leyes como aquellas plasmadas en las costumbres éticas” (énfasis añadido)………….. “Puede, en el largo plazo, ser del interés de la empresa, que es un gran empleador en una pequeña comunidad, el dedicar recursos a proporcionar facilidades a la comunidad o mejorar su gobernanza. Esto puede facilitar la atracción de empleados, puede reducir el costo de la nómina o reducir las pérdidas y el sabotaje o tener otros efectos beneficiosos”. Ver mi artículo Friedman y Smith: ¿Enemigos de la responsabilidad de la empresa?.

[2] Algunos artículos hicieron un análisis del contenido de la carta: BlackRock´s message: Contribute to society or risk losing our support y Why BlackRock CEO Larry Fink Is Not a Socialist.

[3] El gráfico es del artículo Four Mutual Fund Giants Begin to Address Climate Change Risks in Proxy Votes: How About Your Funds?, que es más optimista sobre el cambio de actitud de BlackRock-

[4] La publicación Proxy Preview 2018: Helping Shareholders Vote Their Values(acceso con registro previo gratuito) analiza las votaciones sobre las resoluciones en las AGA e incluye las votaciones de los gestores de fondos de inversión.

Antonio Vives

Con un Ph.D. en Mercados Financieros de Carnegie Mellon University y con una trayectoria como profesor en 4 escuelas de negocios, Antonio Vives es actualmente catedrático y consultor en la Stanford University. Socio Principal de Cumpetere. Ex-Gerente de Desarrollo Sostenible del Banco Interamericano de Desarrollo. Creador de las Conferencias Interamericanas sobre RSE. Autor de numerosos artículos y libros sobre RSE y del blog Cumpetere en español.